5G通讯意味着流量增长、宽带升级与频率提高,对于基站端与终端的应用场景提出了全新挑战,通讯组件与电子器件必须适应更高频、更高温、更高功率的环境,因此,化合物半导体成为5G通信的关键技术。

其实,不仅是5G通信,新能源汽车、物联网等诸多新兴市场均对化合物半导体提出新需求。硅占据半导体材料领域霸主地位多年,成本、技术与工艺已然成熟,但随着硅性能逐渐逼近物理极限,工艺优化与制程演进已经难以解决其在高频、高压领域的性能触顶问题,电力性能更优的化合物半导体由此成为市场焦点。

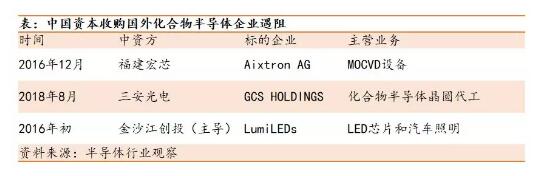

同时,化合物半导体具有显著的战略意义。由于化合物半导体在基站、雷达、航空等军工领域均有应用,因此受到《瓦森纳协议》约束,进出口均被严格管制。近年来,大陆资本频频试图收购国外化合物半导体企业,但均以失败告终。2018年8月,美国商务部公布新增的44家中国出口管制企业名单,国内化合物半导体技术领先的研究机构中电科13所与55所名列其中。

由此可见,国际半导体企业决心将其优势扩延至第三代化合物半导体。中国作为全球最大的移动通信市场和新能源汽车市场,要实现新兴产业的自主化,就必须摆脱国外“芯片禁运”的禁锢,因此实现化合物半导体产业本土化势在必行。

在此背景下,国内第三代化合物半导体产业的投资热潮兴起。2015年以来,在国家和地方产业政策大力支持下,超二十家企业进行了大规模的产线规划与投建,总投资额超千亿。2018年起,部分企业逐渐完成产线搭建与成品产出,一二级市场均对第三代化合物半导体表现出高度关注。

但是,投资热潮与资本热情越是高涨,我们越是需要理性看待产业走向。经过长时间的深入研究与产业调研,我们认为,大陆第三代化合物半导体有望实现弯道超车,原因有三:明确的下游需求、中短期的时间窗口、适宜的竞争模式。

一、明确的下游需求

通过研究半导体材料的变革与性能,我们认为第三代化合物半导体有两大需求明确的下游市场:(1)弥补硅材料缺陷的刚性需求领域,如5G基站射频器件(氮化镓);(2)以性能取代硅的潜在需求领域,如消费电子、新能源汽车等。

新一代材料的出现无非两个原因——“成本”和“性能”。即在多种材料均“力所能及”情况下,追求更低的芯片成本,或是在原有材料“力有不逮”情况下,开发新材料以追求更好的芯片性能。

基于“成本”,硅成为了应用最广泛的第一代半导体材料。硅是地壳中含量第二丰富的元素(27%),且提纯、结晶便捷、性能稳定,能够满足绝大部分的应用场景,因此硅半导体技术快速实现了产业化,与之配套的材料、设备产业也随之成熟。

基于“性能”,第二代化合物半导体与第三代化合物半导体应时而生。第二代化合物半导体以砷化镓为代表,砷化镓拥有高的电子迁移率,使其在高频传输上有硅无法比拟的优势,但极低的击穿场强限制砷化镓只能活跃于低压领域。第三代化合物半导体则以氮化镓与碳化硅为主,高禁带宽度特性意味着材料能够承受更高的电压与温度。与此同时,高电子饱和漂移速度与低介电常数使其具有更高的频率特性、体积更小。

至此,我们总结出三代半导体材料各自的下游市场:

(1)硅能够覆盖绝大部分的应用领域。多年来,硅不断通过工艺优化来延展适用范围,如具有更高功率密度的硅LDMOS、能够适用更高压的IGBT等。

(2)第二代化合物半导体(砷化镓、磷化因等)的出现是基于对硅性能短板的补充,因此应用更“专”,主导高压、低频市场,如终端射频、卫星通讯、光通信、GPS导航等领域。

(3)第三代化合物半导体:氮化镓的应用领域有两类,一类是硅无法适用的高频、中压领域,如5G基站射频器件,这是其刚需市场,另一类是与硅重叠的低频市场,如消费电子功率器件,这是其潜在的千亿级替代市场。而碳化硅最优势的应用场景在于超高压,如新能源汽车功率驱动系统、高铁驱动电源、光伏逆变器、工业驱动电源等。

综上,氮化镓、碳化硅在5G、新能源汽车等新兴市场有着极大潜力,大陆第三代化合物半导体企业的成长土壤已然准备好。

二、中短期的时间窗口

尽管第三代化合物半导体有着巨大的刚需市场与替代市场,但我们认为这两大市场不会在短期内呈现爆发式增长,这为大陆企业制造了弯道超车的时间机会。

首先,在刚需市场中,成本的作用极其有限,下游的成熟度是决定新产品的核心要素。

我们以砷化镓在终端射频PA领域的发展为例,在通信升级初期,终端射频模块中的功放(PA)主要由硅制成。随着3G、4G的到来,波段的扩宽与传输速度的要求对材料提出了新挑战,尽管砷化镓成本高于硅,但其强大的稳定性、线性度决定了取代硅的必然性。2010年中国正式进入3G时代,2014年,4G网络开始大规模普及,在2010-2011年以及2014-2015年的下游需求爆发期,全球龙头的砷化镓代工厂稳懋(台)和IDM企业Skyworks同样出现了爆发式增长。

类推至第三代化合物半导体,氮化镓在5G基站射频的应用或将率先开花。

其次,在与硅高度重叠的领域中,第三代化合物半导体取代硅会是一个漫长的过程,核心阻碍在于“成本”。

我们以国内外主要的第三代化合物半导体企业投建计划为基础,从设备折旧、材料成本、芯片大小、晶圆尺寸四个维度比较几类材料的成本情况:(1)氮化镓(以硅基氮化镓为测算对象),虽然设备投入与材料成本高,但单片芯片面积小,规模生产后,单颗成本约为硅的1.3-1.8倍;(2)碳化硅,由于外延片材料价格高居不下、且工艺限制下晶圆面积很难做大,其单颗成本将长期保持在硅的7倍左右。

氮化镓虽然成本能够与硅较为接近,但由于消费电子领域的成本敏感性,对硅的取代趋势尚不明朗。2019年3月,ANKER搭载PI氮化镓器件的充电器正式在国内上市,实现了体积缩小、能耗减少以及功率提高,但产品价格较高(ANKER PowerPort Atom PD 1售价约200元),在对于成本极其敏感、走量为上的消费电子领域,氮化镓还处于试水期。

碳化硅在新能源汽车中的应用趋势是明确的,但步伐不会过快。2018年特斯拉在Model 3的DCDC与OBC中采用了意法半导体的SiC模块,通过节省能耗、减少体积优化新能源汽车的电力电器结构。但我们认为这一现象短期内不会在车企大范围复制,原因在于碳化硅的引入将耗费车企以及T1供应商大量研发精力与时间成本。因此,碳化硅的渗透会率先从对成本不敏感的领域开始突破,如航天电源、服务器电源等等,未来5-10年碳化硅将保持稳定增长,成为多市场青睐的节能新材料。

综上,在成本与下游的共同作用下,第三代化合物半导体市场将呈现出阶段式成长。“时间窗口”是第三代化合物半导体与前两代的最大区别,也是我们认为大陆企业能够扭转后发劣势的关键依据。

三、适宜的竞争模式

大陆作为破局者切入第三代化合物半导体,既会面临生产、技术上的难点,也会受到既有参与者的阻力,但我们认为,大陆企业迎头赶上甚至弯道超车并非遥不可及,原因有二:(1)第三代化合物半导体“重制造”,大陆IDM模式顺应竞争趋势;(2)本土市场提供支持,大陆企业有望紧抓窗口机会。

通过研究前两代半导体在射频、功率市场的竞争格局,我们发现,产业对“制造”、“设计”的侧重决定了竞争模式的不同:

(1)硅功率器件的低端领域重在“规模效应”,因此YJ科技、SLW等大陆企业能够通过产线扩建快速切入市场,并以价格战抢占份额;

(2)硅功率器件的高端领域“重制造、重设计”,设计环节需要充分利用硅材料的物理极限,制造环节需要大量投入产线建设,因此大陆企业形成了“代工+设计”的分化格局;

第二代化合物半导体市场“重制造”,但更“重设计”。砷化镓的制造难度在于规模化起量,如大陆SA光电以大量购入MOCVD快速扩张,而设计难度则在于响应消费电子需求、紧跟通讯升级,因此大陆企业形成“代工+设计”的分化格局。国际企业掌控最上游设计技术且积累多年,Skyworks、Qorvo、Avago、高通借先发优势瓜分终端市场。而相较之下,国内设计企业起步较晚,技术实力与国际企业隔代落后。我们认为,强大迭代设计能力和资本实力将帮助巨头企业持续占据主动,国际厂商有能力将领先优势由4G延续至5G,国内设计企业道阻且长。

以此类推,我们认为第三代化合物半导体关键环节在于“制造”,IDM最适应行业的模式。虽然氮化镓/碳化硅的设计原理与硅器件稍有区别,但技术壁垒并非难跨越。核心的壁垒在于制造,氮化镓与碳化硅制造过程中需要解决外延良率、晶格错配、器件封装测试等多种技术难点,需要一定的固定资本投入与生产经验积累,由此可见,大陆企业重资投入、引进人才建设IDM模式,为弯道超车开了个“好头”。

另一方面,本土优势能够将为大陆企业提供良好的竞争条件。

当然,我们需正视国际功率、射频器件巨头们的先发优势。化合物半导体的国际参与者主要有两类,一是原硅器件的IDM厂商,如英飞凌、安森美、恩智浦、意法等,这类厂商研发能力强,早有化合物半导体技术准备,且资本实力强大,如英飞凌2014年通过收购IR掌握了硅基氮化镓制造技术。另一类是从事第三代化合物半导体研发的设计企业,如EPC、Transphorm、Navitas等,拥有强大的技术优势。国际企业将在客户、产品、成本等方面持续对大陆企业施压。

但与此同时,我们也要认识到“弯道超车”的本质,即利用本土优势,紧抓窗口机会。前文我们总结过,无论是氮化镓还是碳化硅,从小规模推广到大规模起量需要较长时间,“生产成本、产品良率、下游接受度”是国内外企业同时面临的难题。这意味着尽管国际厂商虽然具有一定的先发优势与产业积淀,但大陆企业仍有缓冲时间来应对未来需求。同时,从国际硅器件厂商的角度出发,大力推广新材料产品也意味着“自身产品替代”,原硅路径上的技术依赖会某种程度阻碍其快速扩张。

综合来看,大陆的IDM厂商若能瞄准自身优势领域,立足本土消费市场优势,在窗口时期快速完成产线建设、产品完善、客户扩展,就有望需求爆发节点来临时有备而战、后发制人。

四、结论

综上,第三代化合物半导体作为对硅应用的补充与替代,其在5G基站、新能源汽车、光伏等市场的应用趋势明确。与此同时,由于刚性需求的市场尚未完全爆发、替代需求中成本问题仍待解决,短期内行业规模难以呈现爆发式增长,大陆企业获得了行业建设的时间窗口。在此行业背景下,我们认为大陆企业以本土市场需求为驱动力,以IDM模式奋起直追,有望在窗口期缩短与国际企业差距,完成在第三代化合物半导体行业的弯道超车。