华为芯片供应链最全解读:短板依旧明显,但不必过于悲观;中国半导体产业机遇挑战并存

2019-05-29 13:01:06 招商电子

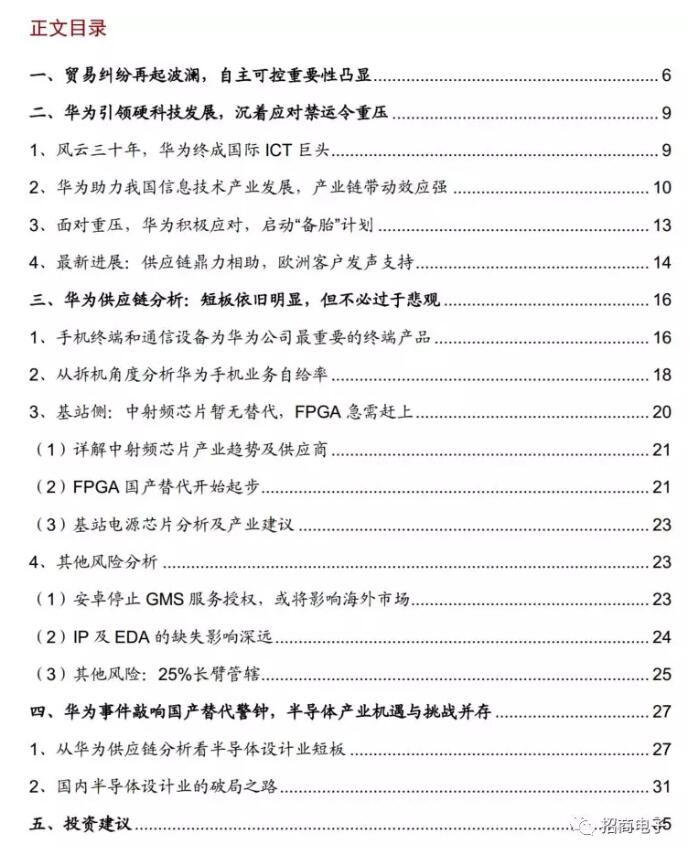

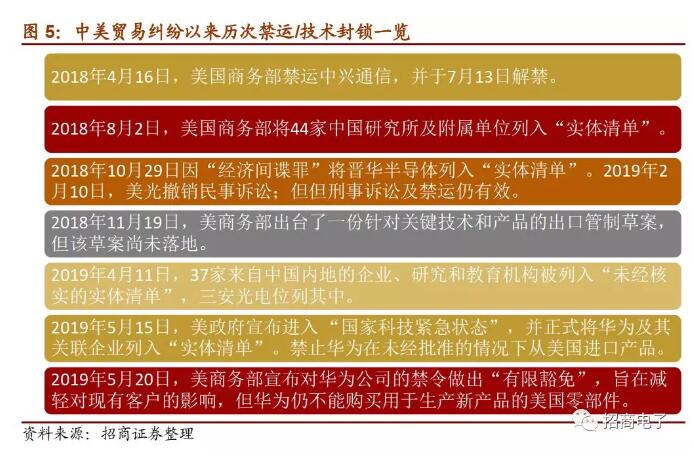

1、贸易纠纷再起波澜,自主可控重要性凸显:中美贸易纠纷是宏观环境的重要影响因子。自5月5日以来,美方态度发生急转,无端提升税率、对华为实施禁运等一系列举措均为已渐趋和解的中美关系蒙上了一层阴影,贸易纠纷波澜再起。从征税角度看,前期2000亿美元税单对电子产业影响不大。新增的3000亿美元或将促使消费电子对美出口的成品组装业务产能对外转移。相较征税,技术禁运的影响更为深远,在中美贸易纠纷的大背景下,半导体自主可控的迫切性凸显。

2、华为引领硬科技发展,沉着应对禁运令重压:华为历经三十余年耕耘拼搏,构建了运营商业务,企业业务,消费者业务三大板块。2018年公司营收7212亿人民币,研发投入率达14.1%,全球专利申请数第一。或许正是感受到了华为引领的中国科技力量的威胁,5月16日美国商务部将华为列入“实体名单”内,实施禁运。面对断供威胁,华为一方面提前预备了半年到一年的库存,同时通过自研及导入国内供应商的方式,打造了“备胎”计划。同时公司还得到了全球其他国家供应链及下游客户的支持。

3、华为供应链分析:短板依旧明显,但不必过于悲观。手机终端和基站设备为华为公司最重要的产品。通过拆机分析华为手机供应链可知,海思在手机处理器,电源芯片方面已基本实现自给。而汇顶科技,豪威科技等国产厂商的突破亦有力支撑了进口替代。存储器芯片方面虽依赖进口,但日韩厂商可满足需求。唯有射频领域对美系供应商高度依赖。射频作为模拟芯片皇冠上的明珠,门槛最高。虽然近两年国产射频芯片厂商逐步起量,但距离进口替代仍有较大缺口。目前国产射频PA厂商主要有唯捷创芯(2018年打入华为供应链),慧智微(正在OPPO等厂商处验证),中科汉天下等。而射频开关及LNA厂商主要有卓胜微。

基站侧,缺芯现象进一步凸显。由于基站产品需要高可靠性及高精确度,所以芯片自给率较低。目前高度依赖美系供应商的主要有中射频芯片,FPGA两大类产品。由于微基站对于体积大小有严格要求,所以中射频芯片逐步由分立方案改为射频ADDA或Transceiver两类单芯片方案。这一趋势提升了技术门槛。据产业链验证,海思早已开始射频Transceiver的研发,但前期测试结果相对不太理想。而FPGA在基站中主要用在数字前端实现数据压缩,加速等功能。目前FPGA市场主要被Xilinx及Altera垄断,大陆公司有紫光国芯,安路科技等,但距离在基站上商用仍有距离。

其他方面,安卓停止了对华为的GMS服务授权,或将影响公司海外市场。而ARM的禁令短期内影响不大,但一旦v9版本推出,公司产品的竞争力将受到影响。EDA方面,华为也与供应商签署了长期合同,但缺失了技术服务会影响开发效率。此外25%的长臂管辖亦值得关注。

华为事件敲响国产替代警钟,半导体产业机遇与挑战并存:

对于华为公司而言,2018年华为芯片采购额为210亿美元。而海思半导体营收为73亿美元。虽已是全球第七大Fabless芯片设计公司,但要满足公司所有需求仍远不足。我们统计了华为前70大美国供应商,其中半导体供应商就有39家之多。可见国内ICT产业对于美国芯片供应商的依赖度依旧较高,国内半导体产业机遇挑战并存。

目前,国内IC设计呈现数量多、规模小的特点。2018年国内共有1698家IC设计企业,其中只有208家营收过亿,绝大部分公司仍处于起步阶段。无论是TI模式的收并购整合,还是稳步内生发展,都值得本土的芯片设计公司借鉴。在国内终端厂商的大力支持下,未来长线发展空间巨大。同时可预见的是,政府亦将加大对半导体产业的扶植力度,相关利好政策有望陆续落地,这将从国家政策角度推动半导体产业的进一步发展。

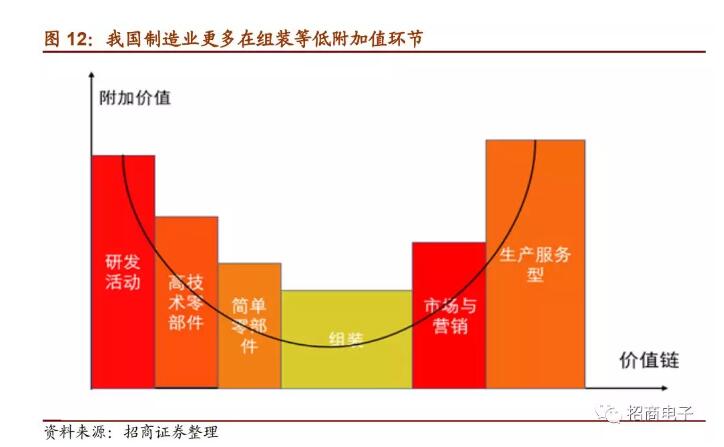

投资建议:在过去多年间,中国从微笑曲线中附加值最低的代工开始,逐渐切入下游,树立了以华为,ZTE,小米,格力等全球知名品牌。但位于整个产业链微笑曲线上游的半导体、软件系统乃至于基础材料都有显著不足。产业缺乏自上而下自主化体系。

而本次华为事件再次敲响了半导体产业的警钟。在当前的国际局势下,华为公司乃至于中国科技产业,对于半导体自主可控均有迫切需求,只有在半导体领域站稳脚跟,我们才能真正意义上具备高科技核心竞争力。

从A股投资角度来看,目前电子板块已调整至2018年10月初的位置,市场已将悲观预期充分释放,有较多优质个股均有明显低估。当下我们认为需自下而上,基于中长线逻辑把握住能够积极应对调整,并逆势构建自身竞争力的优质公司。同时关注自主可控大逻辑催化下的半导体板块表现。我们仍坚定看好中国电子产业的长线发展,相关优质个股在市场系统调整中的中长线建仓价值凸显。

从长期成长的角度来看,半导体领域的设计业龙头、材料设备、先进制造、功率半导体等板块都值得关注。建议积极关注产业链上的优势公司,包括:

1、设计业

1)海外并购:韦尔股份,闻泰科技,北京君正

2)细分领域龙头:汇顶科技、澜起科技(科创板)、乐鑫科技(科创板)

3)其他设计公司:兆易创新、圣邦股份、卓胜微

2、半导体设备:大族激光、北方华创、中微公司(科创板)

3、半导体材料:江丰电子、安集微电子(科创板)、硅产业(科创板)

4、制造:三安光电(化合物半导体)、中芯国际、华虹半导体

5、IDM:闻泰科技、扬杰科技、捷捷微电

此外,在非半导体领域,还可以关注对具备供应链接近垄断地位的美系厂商进行替代的立讯精密(高速通讯连接器/线缆)和生益科技(高频高速基材)等。

风险提示:宏观经济下行风险,半导体产业周期性波动风险,国内半导体技术升级不及预期等。

一、 贸易纠纷再起波澜,自主可控重要性凸显

一、 贸易纠纷再起波澜,自主可控重要性凸显

从征税角度看,前期2000亿美元税单进一步提升税率,但由于该板块主要涉及家电业务及部分安防产品,所以对电子产业影响不大;而新增的3000亿美元包括手机、笔记本电脑、耳机等消费电子相关产品,或将促使消费电子对美出口的成品业务产能对外转移;而零组件业务不直接受关税影响,此前不少优质公司早有海外布局,中美贸易摩擦将进一步加速优质公司的全球化工厂布局,产能协调及管控能力望一步提升,推动行业发展。

安防板块方面,前期2000亿清单已涵盖部分模拟摄像机,但占安防板块出口美国的业务比例仅有25%。如3000亿美元进一步落地,则对美出口的安防产品都将被征税。不过由于海康大华等海外龙头均已开始在海外布局,海康成立了印度的生产中心;大华成立了墨西哥的全球转运中心。可以有效对冲关税增加带来的影响。

LED板块方面,由于3000亿美元清单涉及销量最大的LED灯泡、灯丝灯等,将直接冲击终端成品。下游厂商下单时或将更为谨慎,以应对库存风险。不过部分大陆LED厂商此前已在海外有所布局,比如木林森在Ledvance基础上已在美国或墨西哥设生产线等。

相较征税,技术禁运的影响更为深远,美方利用自身产业链的优势地位,通过禁运或技术封锁,压制中国ICT行业的龙头厂商。其中最为有效的手段便是软件系统封锁及半导体禁运。在中美贸易纠纷的大背景下,半导体自主可控的迫切性凸显。而华为事件更是进一步推动了市场对于半导体板块的关注。

受贸易纠纷及华为禁令影响,A股电子板块前期再度出现系统调整,5月6日单日内有8.26%的跌幅。但我们对A股投资并不悲观,目前电子板块已调整至2018年10月初的位置,市场已将悲观预期充分释放,有较多优质个股均有明显低估。而且参照2018年的趋势,接下来即使贸易纠纷再有波折,对A股影响也会边际递减。

当下,我们认为需自下而上,基于中长线逻辑把握住能够积极应对调整,并逆势构建自身竞争力的优质公司。同时关注自主可控大逻辑催化下的半导体板块表现。我们仍坚定看好中国电子产业的长线发展,相关优质白马在市场系统调整中的中长线建仓价值凸显!

二、 华为引领硬科技发展,沉着应对禁运令重压

1、风云三十年,华为终成国际ICT巨头

自改革开放,我国以来积极发展本土代工制造业,逐步成为世界工厂。但是过去中国的,位于整个产业链微笑曲线上游的基础材料、基础零部件、基础工艺和产业技术基础较为缺失。产业缺乏自上而下自主化体系。

同时,近期市场传言较多,有不少媒体爆料英飞凌、村田等非美国供应商对华停供。但均被上市公司辟谣。我们认为还需保持平和心态,不惧传言的短期影响。后续中美领导人还将于6月28–29日的G20峰会上开展会谈,华为事件或将迎来转机。

三、华为供应链分析:短板依旧明显,但不必过于悲观

1、手机终端和通信设备为华为公司最重要的终端产品

2、从拆机角度分析华为手机业务自给率

手机作为消费电子产品,其复杂度较低,所以我们在本节中从拆机角度切入,逐项探讨华为手机业务的自给率。

我们认为国内数字芯片的设计能力较强。但是模拟芯片更加依赖研发人员的经验,所以差距较大。据Navian的统计数据,2017年国产射频芯片市占率仅为2%,虽然近两年有所改善,但距离国产替代仍有较大缺口。

目前国产射频PA厂商主要有唯捷创芯(2018年打入华为供应链),慧智微(正在OPPO等厂商处验证),中科汉天下,国民飞骧等。而射频开关及LNA厂商主要有卓胜微。

以电源芯片为例,基站需要交流转直流的高压芯片,也需要在48V实现变压的隔离电源芯片。这些芯片实际上门槛并不高,但国内厂商鲜有投入该领域研发。在经历ZTE事件后,华为加速了国产芯片的认证流程,但产业链不能仅靠华为一家,还需国内企业协力助推。

4、其他风险分析

5月20日,外媒报道谷歌已停止与华为合作,随后谷歌中国通过邮件确认了此事。并称:安卓已停止对华为新设备的GMS服务授权,已有设备的谷歌服务将无法升级,但使用不受影响。

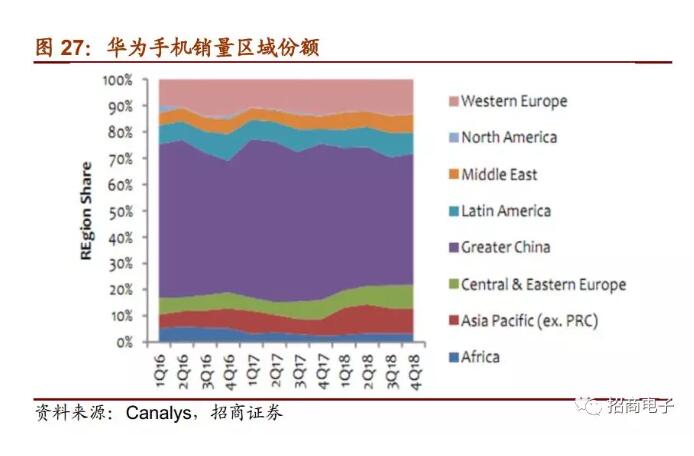

由于海外市场高度依赖GMS服务中的Google Play软件商店,谷歌地图,Youtube等一系列服务。所以华为海外市场手机销售或将受到影响。据Canalys统计,2018年华为手机销量为2.06亿部,其中海外销量为1.01亿部。占总销量比例约为50%。据报道,目前已有多家海外运营商停止销售华为新机。

面对软件封锁,任总前期在接受采访时表示正在与谷歌公司协商救济方案。同时,华为也在积极开发操作系统,目前已注册鸿蒙商标。据余承东透露,该系统将横跨手机,平板及电脑,并兼容安卓APP。预计早在2019Q3,迟在2020Q1就将推出。

(2)IP及EDA的缺失影响深远

华为ARM事件凸显了国内半导体产业在核心IP领域的缺失,建议关注本土IP公司芯原微电子,Imagination等。

EDA方面:目前国际上主要有三大集成电路EDA公司,分别是Synopsys,Cadence,Mentor Graphics。三家在EDA行业的市占率几乎形成垄断,且均为美国公司。

其中Synopsys的优势在于收购Astro之后,完善了产品组合,提供全面强大的解决方案;而Cadence曾是业界第一厂商,但在Synopsys和Astro的联姻之后退居第二,公司在模拟电路设计中具备独特的优势;而Mentor的体量相比以上两家小了很多,并于2016年被西门子收购。

目前,海思已和EDA厂商签署了多年合约,所以基本使用暂不受影响。但EDA和IP不同,这个领域高度依赖技术支持。尤其是高度复杂的CPU研发,一旦在RTL转版图的过程中出现Bug,需要从EDA代码的角度分析。如果没有EDA厂商的技术支持,会较为严重地影响芯片开发进展。

我们了解到,华为近期也在积极测国内的EDA软件,如芯禾科技,华大九天等,但整体来看,国内的EDA软件在某些细分领域较有特色,全面性远不如Synopsys等海外巨头。

(3)其他风险:25%长臂管辖

1. All U.S.origin items wherever located in the world.

3. Any foreign madeitem that contains more than 25% U.S. origin “controlled” content (or10% if exported or reexported to Iran, North Korea, Sudan, or Syria) (theso-called “de minimis” rule).

华为事件凸显了国内ICT产业链的不完善。在过去多年间,中国从微笑曲线中附加值最低的代工开始,逐渐切入下游,树立了以华为,ZTE,小米,格力等全球知名品牌。但位于整个产业链微笑曲线上游的半导体、软件系统乃至于基础材料都有显著不足。产业缺乏自上而下自主化体系。

1、从华为供应链分析看半导体设计业短板

在此我们统计了华为的前70大美国供应商,其中半导体供应商就有39家之多。可见美系半导体产业链的强势地位。下表中,华为业务营收占比数据取自BloomBerg;而国内对标公司及自给率是通过产业链调研而知。

整体来看,国内半导体芯片自给率仍较低。

(1)除手机处理器外,仅有指纹识别,MCU,分立器件,以及音频Codec等细分领域,在部分优秀国产公司的带动下,市占率有不错的表现。

(3)市场空间最大的PC处理器,存储器以及重要性凸显的EDA,FPGA等领域仍处于0的突破期。

除上述两家公司外,其他采购金额较大的芯片设计公司下游领域还包括:手机处理器,PC/服务器处理器,模拟芯片,通信芯片等。这些都是市场规模较大的细分领域。

2、国内半导体设计业的破局之路

(1)并购整合:以德州仪器为例,公司是全球第一大的模拟芯片设计公司,但2000年之前,TI仅是一家专注DSP,基带处理器的芯片设计公司,尚未在模拟芯片领域大展拳脚。公司全面切入模拟芯片契机来自2000年的并购,公司以76亿美元的对价并购了名噪一时的模拟大厂Burr-Brown,随后公司又陆续完成了多起并购,完善了公司在模拟芯片领域的布局。

由于模拟芯片的种类众多,且不同应用环境对芯片的参数需求完全不同,如通过自主研发方式切入,会花费较高的时间成本,同时,自研芯片推出后,客户处的认证替换流程也存在不确定性。所以并购成为了模拟芯片行业中切入新市场最经济有效的方式。虽然当前国内半导体行业的海外并购空间不大,但海外研发团队的引进,国内公司并购整合也是可行之举。

对应到A股市场,目前半导体设计板块中有三大并购案在推进中,分别是韦尔股份并购豪威科技,闻泰科技并购安世半导体,北京君正并购北京矽成。上述并购案中,被并购标的此前均为海外龙头公司或龙头公司子公司。公司赛道优质,产品竞争力强,技术储备完善。如并购成功将大幅提升原有上市公司业绩表现,同时为上市公司带来全新的市场与客户,拓宽发展空间。

(2)切入优势细分领域:国产芯片设计公司在发展过程中,赛道选择非常重要。芯片设计公司的下游应用领域的景气度各不相同,技术更迭速度,性能可靠性要求,竞争格局也是千差万别。

以汇顶科技为例,公司在生物识别领域深耕多年,并于2018年引领市场推出屏下指纹识别芯片。在屏下指纹芯片放量的带动下,公司2019年一季度实现4.14亿净利,同比增长2039.95%的增长,业绩大反转的同时,业绩远超海外竞争对手。我们认为,当前全球半导体产业正处于去库存阶段,下游需求亦不振。这样的市场环境对于国内芯片设计公司是一大挑战,需要规避低门槛红海市场,找寻适合自己的细分领域,才可如汇顶一般逐步超越海外竞争对手,引领行业发展。

(3)和下游终端厂商积极合作:终端厂商的支持对于芯片设计公司而言意义巨大。此前即使国内芯片设计公司有了合格产品,但终端厂商更倾向于海外巨头经过量产验证后的芯片方案。自去年中兴事件之后,各大终端厂商均开始大力推动和国产芯片厂商的合作,开发替代方案,避免被“卡脖子”。终端厂商的推动将有效促进国产芯片设计公司的发展。

(4)国家政策的长线支持:政府近些年出台了多项针对半导体产业的优惠政策,更有1400亿的大基金。我们认为,政府的补贴在芯片设计领域要雨露均沾,芯片设计公司理应百花齐放的。现在政府对龙头的补贴力度较强,后续还需侧重研发团队齐备,具有核心技术的中小型芯片设计公司。同时继续推进国家科技重大专项,加大高校/科研院所对前沿技术持续研究的支持力度。科研院所的团队稳定,可以在较长时间内进行技术积累,可以更好的进行前沿技术开发。

五、投资建议

风险提示:宏观经济下行风险,半导体产业周期性波动风险,国内半导体技术升级不及预期等。

免责声明:本文由作者原创。文章内容系作者个人观点,转载目的在于传递更多信息,并不代表EETOP赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请及时联系我们,我们将在第一时间删除!